【大河财立方音问】在海番邦内复杂的经济大环境下,2024年,我国债券市集总体走出了超预期的牛市行情,债市延续高涨。2025年,信用债将呈现怎样的发展趋势?年度策略会发生什么变化?

近日,中诚信发布2025年度信用债投资策略论说(以下简称论说),追忆总结2024年信用债市集情况,预测预测2025年信用债市集趋势,并对2025年度的信用债投资策略进行了分析。

大河财立方整剪发布如下:

波动加大、利率下行,逢调买入、“拉”“千里”当心

——2025年度信用债投资策略

市集追忆:

2024年降成本和财富荒两大干线主导了信用债运行情况。央行年内进行了屡次降息、降准操作,保持流动性合理充裕,同期“财富荒”行情愈演愈烈,信用债需求也在这么的布景下不停增多。两条干线重叠影响之下,2024年信用债一级市集刊行利率不竭下行,而在产业类信用债刊行大幅归附的助力下,刊行范围和净融资均呈现昭着归附态势。在“向久期要收益”的布景下,刊行期限也有所拉长;二级市集方面,“惜售”行情下来往活跃度着落,收益率先下行后轰动,但全年仍呈现下行态势。

市集预测和投资策略:

2025年债券的刊行利率核心依然保持下行态势。但需要提防的是,不同等第的债券下行幅度可能会有一定分化。较低的利率环境、归附的扩产需求、高潮的续接需求,将对刊行形成一定支撑,2025年刊行范围将较本年有进一步归附,但归附程度或将有限。

2025年臆想仍不会有超预期的风险开释,背约事件的出现并不会对信用利差形成较大影响。高需求态势下财富荒将赓续演绎,但剧烈程度或有旯旮变化。相连宏不雅环境莫得发生根人性改变、资金面臆想将保持合理充裕的布景,咱们臆想2025年信用债收益率举座仍处不才行通说念。此外,信用债市集的波动可能较2024年加大。

信用债市集举座投资策略而言,2025年提议逢调买入,同期提防市集波动风险。若厚增收益需求相对较高,关于中高档第格外是短期限信用债,不错罗致波段操作,下行通说念中每逢调治不错辩论买入;但拉永远期操作,以及产业债和永远期城投的信用下千里或需相对严慎。如风险偏好相对较低或欠债端成本相对较低,在高波动的市集环境下不错赓续罗致票息策略。从布局时代点来看,抢跑行情已现收益率大幅下行,但目下仍是布局契机。

在信用利差极致压缩的布景下,多数行业利差均处在历史低位,房地产行业及建筑行业债券或存在一定性价比。房地产行业景气度举座仍在低位运行,市集2025年仍在筑底阶段。然而从债券净融资情况而言,国央企的债券融资情况仍较好。国央企债券在有较强支撑以及较强兑付意愿的布景下,仍有一定确立性价比,然而需要仔细对有国资委和处所政府支撑的“真国企”和夹杂系数制或挂靠的“假国企”进行甄别。此外,如果有舆情出现,关于部分“网红”民营非脱险房企,不错在价钱大幅波动时俟机而动获取成本利得。

2024年以来建筑行业融资节拍加速,关注经济强省及子母利差投资契机。2022年以来建筑行业基本面举座呈现弱化态势,但2024年以来建筑企业刊行节拍昭着加速。经济强省、政府形势多且打算质地相对较好的省属建工,不错要点挖掘期限利差、品种利差和同层级国企利差。同期,“子母利差”不失为当下极具性价比的投资策略,尤其关于城投下属施工企业而言,信用天资高度绑定,城投发债子公司的标债出现本体性背约概率不大。

城投债策略方面,收益率下行布景下可对短久期城投有一定下千里,较永远期依然提议关注相对高层级平台,下千里时需提防估值波动压力。此外,城投债的提前兑付风险仍需提防,如溢价购入后刊行东说念主以面值提前兑付,投资东说念主可能承受一定损失。城投转型方面,多数退平台企业暂不宜与世俗城投辞别分析。

2024年市集干线:融资成本贬低+财富荒演绎,一级市集刊行归附,二级市集利率下行

追忆2024年的信用债市集,降成本和财富荒两大干线主导了整年的信用债运行情况。在经济弱诞生的布景下,央行赓续强调支撑性的货币战术态度,年内进行了屡次降息、降准操作,同期通过货币战术考订强化利率战术实施遵循,合作贬低进款利率和辞让手动补息,进一步贬低企业融资和住户信贷成本,保持流动性合理充裕;另一方面在低利率和财富价钱下行的大布景下,机构欠配严重,“财富荒”行情愈演愈烈,信用债需求也在这么的布景下不停增多。两条干线重叠影响之下,2024年一级市集刊行利率不竭下行,刊行量也有所增多;二级市集来往活跃度着落,收益率全年呈现下行态势。

一级市集:融资成本贬低,刊行融资归附

2024年债券刊行成本不竭下行。2024年合理充裕的流动性环境提供了敷裕的资金需求,从资金利率来看,2024年资金利率波动愈加自如同期核心更低,1-11月核心为1.81%,较2023年的1.94%贬低13bp。而财富荒演绎的布景下,信用债的需求也保持高位。选取了中期单据的平均认购倍数算作标的,不错看到从2020年起,平均申购倍数一直呈现增多态势,2024年1-11月达到了近5年的新高;进一步不雅察季度数据,在财富荒愈演愈烈的2023年四季度,平均申购倍数大幅增长至1.43,2024年一季度致使达到了1.58,二、三季度也保持在1.3以上,充分体现了市集对信用债的需求增长的态势。

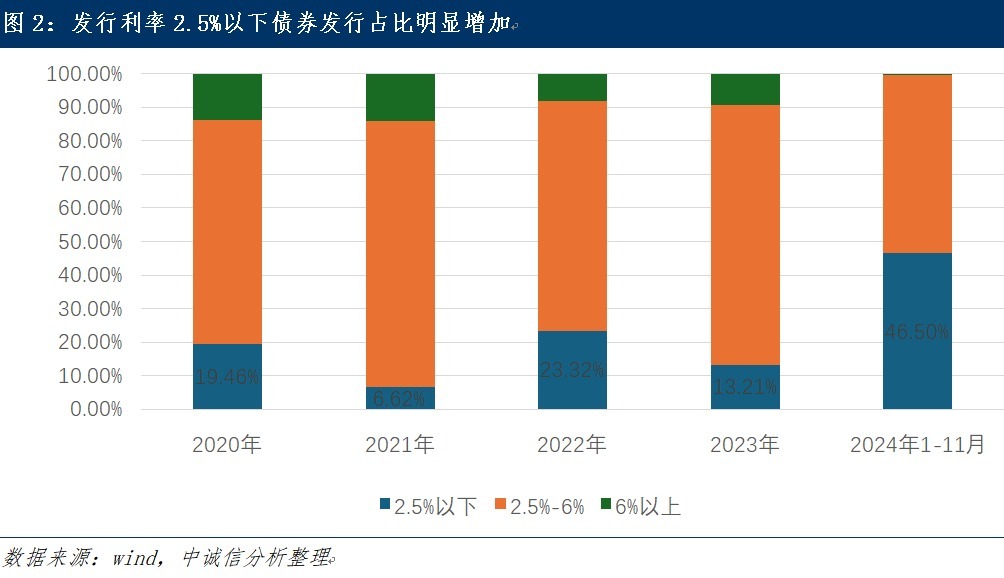

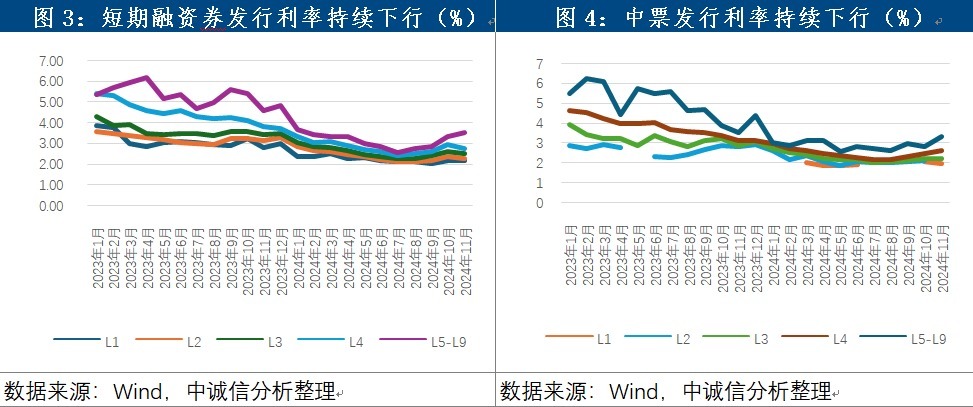

受资金面宽松、基准利率下行、信用债需求较高成分详尽影响,信用债刊行利率举座呈现下行态势,且出现了一定分层。从刊行利率的分散来看,6%以上是咱们传统以为的高收益品种,而2.5%在2024年属于天资较好AAA级别主体的边远刊行利率。具体来看,2.5%~6%收益率债券的占比波动下行,昭着反应出刊行利率的核心的举座下移;刊行利率在2.5%以下的债券占比则从此前最高的23%大幅增多到接近五成,而6%以上的高收益品种着实被褪色,占比不足1%。从具体券种来看,选取1年期短融和3年期中期单据,以QE评级为例,L1-L4等第(投资级)债券下行的幅度在80bp傍边,而L5-L9(投契级)有多个下行高出100bp的品种。

2024年信用债的短期化趋势也出现了逆转。刊行期限的变化主要受需求端影响,因为供给端的刊行东说念主耐久是思要愈加低廉、愈加耐久的资金。在利率大幅下行的布景下,债券投资端驱动向久期要收益。频年来答理扩容对短期债券的需求导致了期限的短期化,而2024年投资端关于永远期的需求一定程度上推动了期限的拉长,不竭了4年的短期化趋势发生了逆转。2024年1-11月,3年以下债券占比总共贬低接近20个百分点,3年~10年期限的债券占比增多15个百分点;在二季度,高出10年的耐久限信用债季度刊行占比创2020年以来新高,致使出现了刊行利率不到2.5%的30年期信用债。

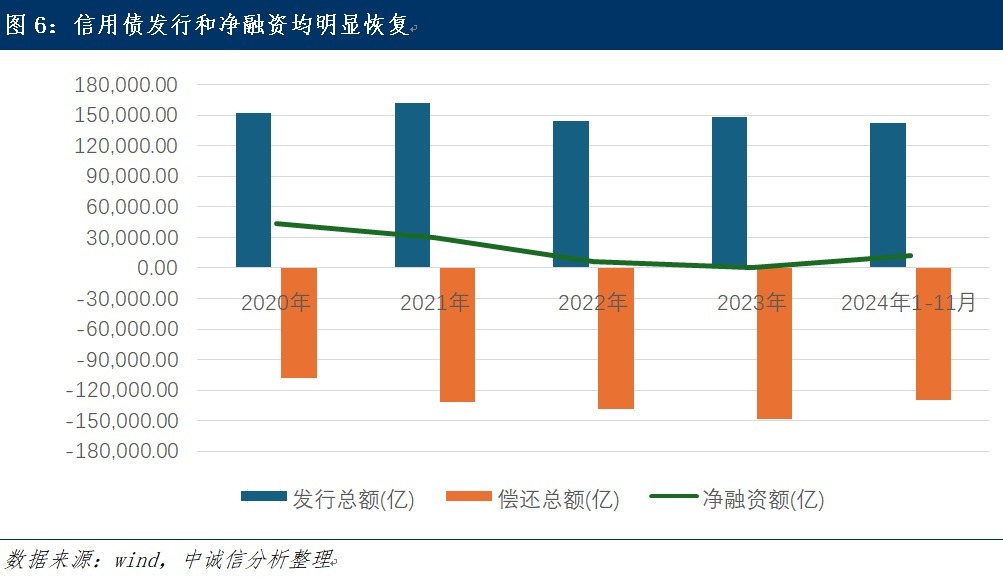

在低利率、高需求的环境下,2024年信用债刊行和净融资均出现昭着的归附。从刊行量的角度来看,2024年1~11月的信用债刊行量还是接近了2023年全年的刊行量。从净融资的角度来看,2023年年年内呈现不竭下滑态势,9月驱动转向净流出,而2024年大幅诞生,净融资比昔日两年的总额多出一倍,诞生态势昭着。

从具体诞生结构来看,产业债的诞生是本年度信用债刊行融资诞生的主要能源。具体来看,财富支撑证券方面,2024年在存量房贷利率两次调治后到期压力大幅贬低,但刊行尚未归附,净融资流出量收窄至1000亿元水平。城投债的净融资在2023年举座是信用债融资的伏击支撑,但跟着一揽子化债布景下城投审核趋严,2023年10月起净融资还是转负。2024年城投审核依然严格,同期由于旧年刊行量大,到期压力昭着增多,融资依然保持净流出态势。而2024年产业债融资从净流出700亿元到本年净流出高出1.3万亿元,归附态势至极昭着。

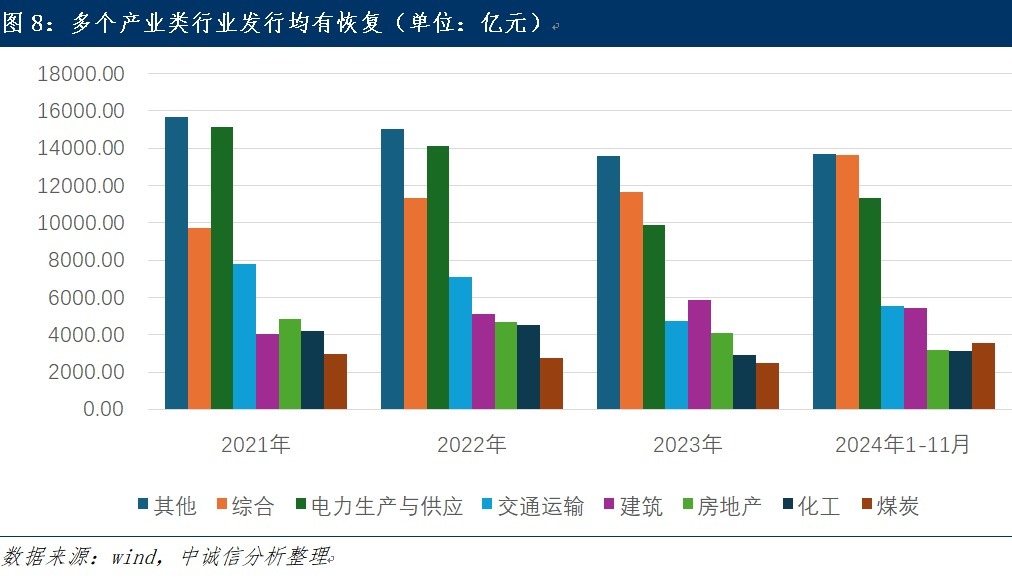

产业债各子行业融资均呈现全面归附的态势。从刊行量来看,22个产业类行业中,16个行业的刊行范围都还是高出了旧年全年,而8个行业同比增长都高出了20%。其中详尽类行业依然为产业类行业基本盘,刊行范围高出1.3万亿元,而电力流程了两年的刊行范围收缩,2024年1-11月刊行从不足1万亿归附至1.1万亿元,交通和房地产行业刊行范围在5000亿元以上,房地产、化工和煤炭行业刊行范围在3000亿元以上。而净融资方面,2024年1-11月有超九成行业净流入,而旧年同期则是九成行业净流出,其中详尽、电力和建筑的净融资都是高出了2000亿元的水平。

总体来看,一级市集呈现刊行利率举座偏低,刊行期限有所拉长,低利率高需求下刊行归附,产业债支撑净融资的特色。

二级市集:来往心扉降温,利率利差下行

从总体趋势来看,频年来信用债的来往范围在2020年—2022年不停增多,2023年驱动出现下滑。从成交量来看,2020年—2022年,单年来往量的同比增长率均在25%以上;2023年来往量同比贬低5%,2024年1-11月同比降幅达到9%。究其原因,近几年信用债来往量变化主要受到可转债的来往量增长推动。2020年权力市集大涨推动了可转债来往范围占比增多到了20%以上,2022年进一步达到了32%,2023年由于权力市集估值回落贬低至20%傍边;2024年,跟着权力市集的先抑后扬,来往量变化也呈现V型走势。由于可转债和传统信用债在来往认识和分析框架方面均有一定辞别,剔除可转债后的来往量或能更好地反应传统信用债的来往情况。

剔除可转债后,2023年传统信用债成交范围仍呈现增长态势,2024年1-11月出现同比贬低。2024年收益率不竭篡改低的布景下,信用债来往量出现着落。2020—2023年来往量不竭增长,剔除了可转债后的成交量的复合增长率在18%傍边,而2024年1-11月成交量同比着落8%。在刊行利率和二级市集收益率的下行布景下,高息财富不停减少,相较于寻求成本利得,投资者对存量的相对高息财富总体倾向于持有,故来往量在财富荒行情极致演绎的情况下出现了回落。

收益率走势方面,2024年信用债市集走势举座分为两个阶段,1-7月的自如下行阶段,8月以来的波动加大阶段 。从走势来看,1-7月,经济基本面仍在归附,资金面合理充裕,财富荒依然不竭,收益率举座呈现波动下行的态势。具体而言,年头至春节(2月8日)前,资金面宽松、经济归附预期偏弱,市集主要博弈点在于降息降准预期,信用债收益率在市集强预期及后续降准靴子落地成分推动下下行10-20bp傍边;春节后,增量信息在一段时代内相对较少,多空博弈下,债市波动举座加大,不外LPR超预期下调、央行示意“仍有降准空间”等资金面等偏利多成分的影响下,收益率赓续呈现下行态势,春节后到3月底简短为5-10bp的下行幅度。4月到7月财富荒行情进一步发酵,央行不竭在公开市步地量操作并缩量续作MLF,除4月因为耐久国债收益率下行较快,央行通顺3次辅导长债风险后市集顷然回调外,收益率举座呈现通顺下行态势,放胆7月末各期限下行幅度达到了40-60bp。

8月上旬,信用债收益出现了年内的第一次昭着回调,信用债市集走势也插足了第二阶段。本次调治主要由于来往商协会对4家在国债来往中存在违章举止的农商行进行处罚,次日再次发文强调国债来往中的违章举止,在这么的信号之下债市出现快速调治,整月收益率上行10-20bp,格外是AA和AA-级别的上行幅度大于AAA和AA+。9月收益率举座保持窄幅波动的态势,直至9月27日权力市集驱动对一系列利恋战术产生反应大幅上行的同期,债券市集出现了大幅跳水,放胆10月9日上证指数冲高回落,信用债收益率的回调幅度在30-50bp的水平,与此同期此轮调治中再次体现出中低等第调治幅度较大的特色。10月-11月中旬的信用债市集的股债跷跷板效应演绎愈加昭着,这一阶段收益率波动昭着加大,部分周度波动幅度达到了10bp,格外是10月中下旬,市集举座博弈东说念主大常委会增量战术范围,收益率总体朝上;但11月起,资金面合理充裕(央行在11月通过买断式逆回购和国债交易操作呵护了资金面)、化债战术范围认真落地的布景下,收益率举座依然向下,幅度在15-40bp。12月起,市集博弈降息、降准,信用债收益率随从下行,政事局会议的超预期表述推动收益率进一步下行;放胆12月中旬,与2023年末比较,中高档第收益率下行幅度在75bp-105bp,而AA-等第的下行幅度达到了210bp-230bp的水平。

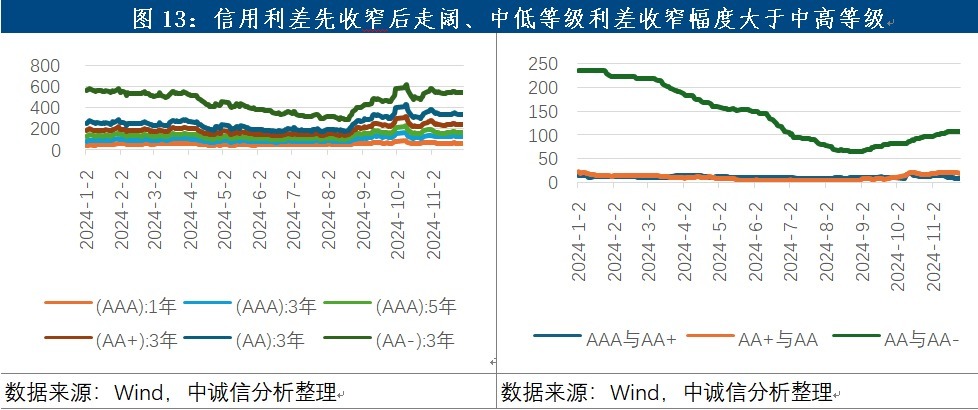

信用利差的走势在前7个月跟收益率的走势较为相同,结构性财富荒不竭布景下,债券确立需求不竭昌盛,信用利差昭着收窄,放胆7月末8月初,信用利差的收窄幅度达到了10-203bp,且走势昭着分化,AA-的收窄幅度昭着大于其他期限。等第利差方面,1-7月, AA和AA-的等第利差由年头的235bp收窄至不足70bp,而中高档第的等第利差防守窄幅波动态势。8月以来,债券市集赶紧调治,信用利差举座走阔,其中AA和AA-等第的等第利差再度延长40bp至110bp。放胆12月中旬,AAA、AA+和AA等第的短期限利差延长而耐久限收窄, AA-也呈现短期收窄幅度大于耐久的特色,这与资金面宽松下国债收益率弧线的牛陡形态研究。

总体而言,二级市集在财富荒行情下,信用债惜售,剔除可转债的来往范围兑现了频年来的同比擢升趋势。收益率在1-7月自如下行,8月后波幅加大,全年收益率举座依然下行,信用利差与收益率走势举座相同。

2025年信用债市集策略:收益率仍处下行通说念,抢跑行情已现但仍是确立契机

一级市集预测:刊行利率不才行均分化,刊行范围在归附中放缓

2025年债券的刊行利率核心依然保持下行态势。从监管层面来看,近期无论是央行的货币战术论说,如故潘行长在论坛以及政事局会议的表态,均对“支撑性的货币战术”进行了重申,相连政事局会议对货币战术“戒指宽松”的表述变化,都意味着来岁资金面举座仍将保持合理充裕态势,对利率下行形成有用支撑。此外,2025年无论是一揽子化债战术的进一步鼓吹,如故微不雅企业主体盈利才调归赞叹债务退换续接需求,依然需要低利率环境合作。综上,刊行利率仍将下行,下行幅度臆想在30-40bp。

但需要提防的是,不同等第的债券下行幅度可能会有一定分化。一方面本年度调治阶段,AG百家乐到底是真是假低等第品种回调幅度昭着更大。本年8月以来,跟着二级市集的大幅波动,债券取消刊行的范围大幅上行,4月-7月平均取消刊行范围在500亿元傍边,而8-11月接近1000亿元水平,同期6%以上的高息财富再次出现。天然12月刊行利率再度总结下行态势,但2025年债市如出现波动,回调阶段低等第债券的昭着调治可能导致一级市集刊行利率的下行受阻致使利率回升。

较低的利率环境、归附的扩产需求、高潮的续接需求,将对刊行形成一定支撑,2025年刊行范围将较本年有进一步归附。来源如上文所述,低利率环境仍将有助于刊行情况归附。其次,“924”一揽子增量战术推出后,10月房地产销售数据回升、投资数据举座企稳,社零数据在双十一周边和十一黄金周效应下也有昭着诞生,宏不雅经济已处于旯旮诞生的进程中,企业投资扩产意愿臆想将赓续回暖。再次,来岁债券到期压力仍然较大,凭证咱们的测算,2025年信用债到期范围将达到15.6万亿元傍边,同比增多9%~10%,企业债务退换续接需求依然较为昌盛。

但信用债归附程度举座或将受限。分债券类型来看,ABS方面,天然通顺的房贷利率下调会松开RMBS的到期压力,但刊行方面暂无较为昭着的支撑成分;城投债方面,天然债务置换和退平台可能对净融资有所形成一定支撑,但在化债布景下,城投审核臆想将赓续保持趋严态势,供给臆想依旧较少;来岁刊行依然依靠产业债供给,但2024年产业债刊行和净融资举座保持强势,2025年的供给是否能赓续增多也有待不雅察。故总体供给的增多或将有限。再相连对社融增速以及到期范围的测算,咱们以为2025年信用债的刊行范围将在16.4万亿-16.6万亿元傍边,同比增长4%~5%。

二级市集预测:收益率仍处下行通说念,波动或将加重

信用风险方面,2024年信用风险延续开释但未超预期。从2024年的风险开释情况来看,2024年放胆目下的背约范围还是高出340亿元,超越2023年全年的水平;而新增背约刊行东说念主数目达到了14家,是旧年全年的两倍。但从信用利差进展来看,全年信用利差对风险开释的进展举座钝化,其原因一方面在于已背约主体以已脱险主体为主:2024年发生背约的债券中,70%为此前已出现过风险事件(包括延期、非标背约、关联方背约)的主体,格外是房地产行业主体占比达到了简略,并未超出市集预期;另一方面,天然转借主体毁坏了“零背约”历史,但背约的4家可转借主体在背约前多数已连年损失致使靠近退市风险,最终背约也并不令东说念主不测,其中独一的国企岭南股份还在背约后完成了小额投资东说念主的兑付,对以高天资主体为主的可转债市集而言,部分低天资民企的背约不代表市集举座风险的上扬。

2025年臆想仍不会有超预期的风险开释,背约事件的出现并不会对信用利差形成较大影响。宏不雅战术层面,目下中央防风险基调未改,来源1月份的央行责任会议就再次强调了“要点界限金融风险防御化解”,随后月末的金融监管总局会议也提到了“紧紧守住不发生系统性金融风险底线”,3月的政府责任论说,以及后续的多个伏击会议中,均对防御化解金融风险有所说起,年末的政事局会议再次提到了“防御化解要点界限风险”承前启后,经济责任会议则定调“有劲有序有用防御化解要点界限金融风险和外部冲击…紧紧守住不发生系统性风险的底线”。如果国企致使泛国有企业有债务兑付的风险出现,咱们不错期待处所政府、金融机构和企业本身三方联动处置问题,而上述主体算作债券市集的主要参与者,信用风险的实时处置故意于信用利差的踏实。而微不雅主体层面,无论是融资成本下行对债务续接退换形成的利好,如故宏不雅经济诞生的布景下的盈利才调诞生,都将一定程度增强企业的偿债才调。天然,无论是房地产行业如故低天资民企,致使部分与处所政府关联性较弱的国企风险,2025年或将赓续开释,但上述类型的主体风险开释仍在市集预期之内。综上,信用风险2025年臆想将赓续开释,但预期内的背约臆想不会引起利差的大幅走阔。

高需求态势下财富荒将赓续演绎,但剧烈程度或有旯旮变化。如前文所述,2025年资金面仍将保持合理充裕,市集广义流动性举座敷裕,且化债布景下广义流动性将有进一步增多,市集需求举座昌盛。但供给端来岁信用债刊行增量有限,且净融资范围或不足本年,执行供应量致使有贬低可能,格外是化债布景下城投债需求仍将火热,但审核趋严下供给受限的趋势仍坚苦到改变,故信用债财富荒大概率赓续演绎。但2024年以来,也出现了一些财富荒旯旮松动的信号。比如9月以来的信用债市集调治,中低等第调治幅度进步高档第20bp傍边,咱们以为中低等第的极致压缩主要由财富荒行情驱动,而这意味着在市集调治时,财富荒对低等第的压缩效应有所松动。此外,化债布景下的利率债增量或将对信用债需求形成一定的旯旮挤出,银行SPV投资比重压降的音问也会对需求形成旯旮削减。上述成分天然不料味着财富荒的趋势性逆转,但稀薄信号的出现意味着财富荒演绎或不如2023年下半年及2024年极致。提议不雅察剔除可转债后的信用债来往范围,把捏财富荒旯旮转向的信号。

此外,2025年信用债市集的波动可能较2024年加大。第一,2025年债券市集存在强战术和弱预期的矛盾。2024年,监管层在经济稳增长和化债防风险层面,都有无数战术出台,然而战术的发布到战术效率流露依然需要一定的发力期,天然10月、11月多项高频数据出现回暖,但市集对数据回暖的不竭性仍持怀疑魄力,后续的战术效率依然有待不雅察。在这么的矛盾下,信用债市集暂时无法形成一致性预期,多空博弈下可能加重市集波动。第二,“924”以来,股债跷跷板效应加重。924一揽子战术发布以来,权力市集估值的大幅高涨加大了跷跷板的演绎,也放大清偿券市集的波动。频年来自2022年资管新规认真确行之后,债券市集的波动受赎回举止的影响较此前就有所加大,而本次的演绎愈加昭着。目下权力市集再次如故受到了比较高的关注,9月26日以来,权力市集来往量不仅创了2.5万亿元的历史单日成交新高,且截止论说发布日,单日来往量也莫得低于1万亿元的情况。天然目下上证指数仍在3280-3440的区间纠结,但在来往关爱不竭高潮的情况下,一朝权力市集出现大幅变动,跷跷板效应的演绎将导致信用债市集波动的再度加大。第三,银行答理自建估值体系的进程仍待不雅察。12月11日,媒体报说念监管部门条目答理子使用认同度较高的估值设施,对自建估值有打算开展整改并如期发送。此前市集自建估值传言鹊起之时,一度激发了二永债的收益率昭着下行,但最新音问自满答理自建估值尚需时日,短期内无法起到平滑市集波动的效率。

综上,在宏不雅环境莫得发生根人性改变、资金面臆想将保持合理充裕、财富荒步地依然演绎、信用风险臆想不会大超预期的成分影响下,咱们臆想2025年信用债收益率举座仍处不才行通说念。

信用债策略:行情抢跑仍可逢调买入,波动加重千里拉仍需严慎

信用债市集举座投资策略而言,2025年提议逢调买入,同期提防市集波动风险。从目下所处位置来看,分等第来看,目下中高档第(AAA、AA+)的短期限(1年、3年)品种处于历史四分之一位置,而更耐久限(5年、10年)、更低等第(AA、AA-)基本都是在四分之一分位数和历史地位之间,更偏向于历史低位的位置。在这么的市集布景下,若厚增收益需求相对较高,关于中高档第格外是短期限信用债,不错罗致波段操作,下行通说念中每逢调治不错辩论买入;而关于较耐久限的低等第信用债,相应利差的压缩主如果源于财富荒行情的格外演绎,在收益率接近历史低位的情况下,市集若有波动引起的回调幅度可能相对更大,是以拉永远期操作,以及产业债和永远期城投的信用下千里或需相对严慎,格外是2025年与2027年愈加接近,拉永远期的空间进一步裁汰。如风险偏好相对较低或欠债端成本相对较低,在高波动的市集环境下不错赓续罗致票息策略,格外是持有的高息财富,相较于来往中获取成本利得,遴荐持有可能是更为持重的策略。

从布局时代点来看,抢跑行情已现收益率大幅下行,但目下仍是布局契机。提防12月高频数据如向好可能带来的扰动。天然行情还是抢跑,然而收益率下行的大趋势下当今仍是布局契机,关于票息策略而言,在来岁票息将赓续贬低的布景下,当今确立的票息或依然高于来岁年内;关于来往型策略而言,目下信用债下行暂未随从利率债,后续或有补涨行情,提议捏紧确立窗口期。

行业策略:国央企房企债券仍有确立价值,建筑行业关注处所国企价值

在信用利差极致压缩的布景下,多数行业利差均处在历史低位。但频年来信用风险不停开释的房地产行业及与房地产相干度较高的建筑行业利差仍处于相对高位,咱们以为相干行业部分债券性价比仍存;化债布景下城投债投资价值也仍有参议价值。

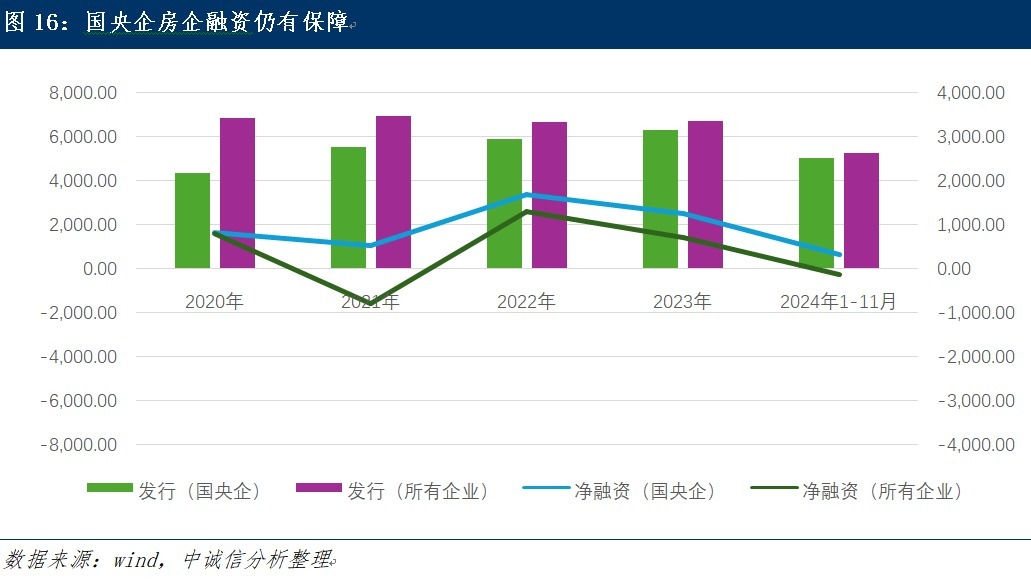

房地产行业景气度举座仍在低位运行,但国央企债券或仍有投资价值。自2021年下半年以来,外部环境变化导致行业出现流动性垂危局面,放胆目下尚未皆备缓解。具体来看,2021年7月起,商品房销售面积及金额不竭呈逐月同比着落趋势。天然“926”政事局会议定调“促进房地产市集止跌回稳”,10月的一线城市房地产带看数据和当月销售情况均有昭着改善,然而咱们判断,耐久来看房地产市集的供求关系尚未发生改变,预期尚未扭转。在此布景下,将来的市集合呈现战术扰动下的脉冲回调市集,是否市集有大的回转,还需看将来战术箱的使用。在刻下市集战术尚未发生大的调治的气象下,咱们臆想全年的商品房销售金额会降至10万亿以下,回到2009—2010年的水平,臆想能在2025依然在磨底阶段。天然房地产市集仍在筑底阶段,然而从债券净融资情况而言,即使在房地产融资举座转负的2024年,国央企的净融资依然防守净流入的态势。在目下房地产行业举座利差较高的布景下,国央企债券在有较强支撑以及较强兑付意愿的布景下,相干债券的兑付臆想能得到保险,有一定确立性价比,然而需要仔细对有国资委和处所政府支撑的“真国企”和夹杂系数制或挂靠的“假国企”进行甄别。此外,如果有舆情出现,关于部分“网红”民营非脱险房企,不错在价钱大幅波动时俟机而动获取成本利得。

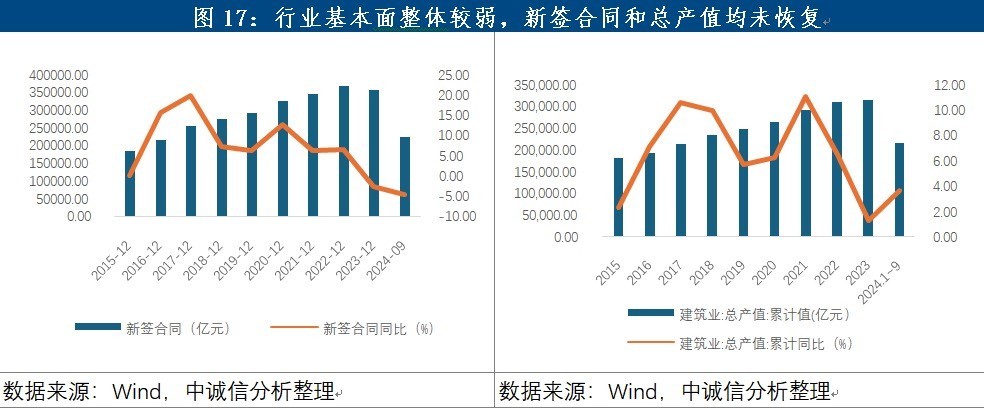

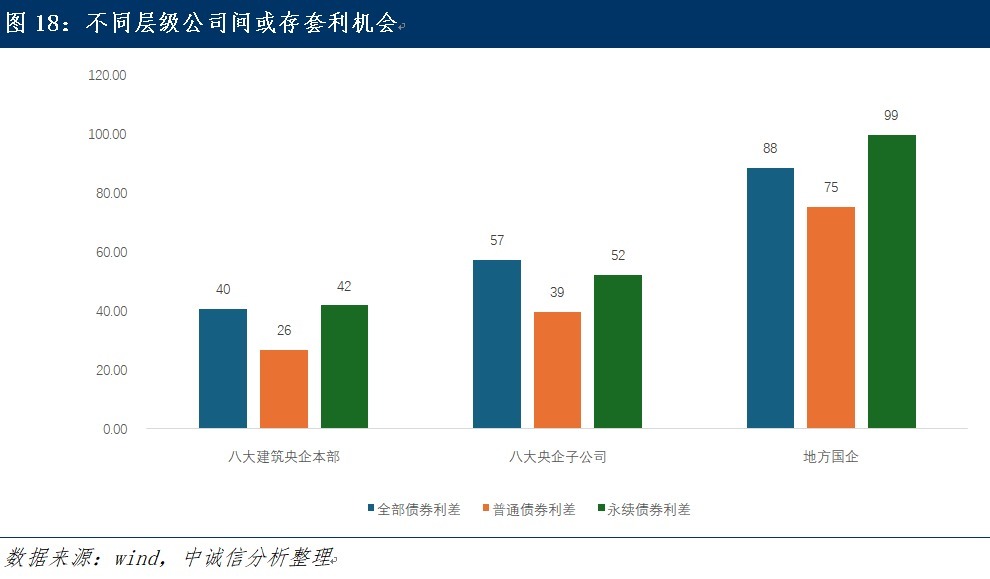

2024年以来建筑行业融资节拍加速,关注经济强省及子母利差投资契机。2022年以来,在房地产景气度不高、基建需求也相对偏弱布景下,建筑行业基本面举座呈现弱化态势,2024年前三季度建筑行业总产值天然增速止跌回升,然而依然在低位盘桓,而算作来源标的的新签协议范围依然是同比着落的态势。算作“发债大户”,2024年以来建筑企业刊行节拍昭着加速,前11个月刊行范围与2023年全年相等,净融资范围创频年来新高。究其原因,一方面因为房地产景气度不高、处所政府财政与化债压力加大导致的资金垂危,建筑企业融资需求增多;另一方面是快速下行的利率使得发债性价比擢升。从存量情况来看,目下建筑行业存续的企业仍以央国企为主,民企存续债金额占比还是不足1%,60家建筑国企存续债3000亿傍边,较建筑央企利差举座高15~20BP,且市集分化昭着,仍有较大的收益挖掘空间。

从打算基本面来看,大部分建筑国企属地化展业,以城投“财富包”为主。10万亿化债战术出台缓解了城投的有息债务兑付压力,同期开释了一定财政空间,重叠来岁“愈加积极的财政战术”和“戒指宽松的货币战术”,建筑国企的打算环境和存量形势回款有望昭着改善。但也要警惕那些所属区域财政垂危和化债压力较大,且波及脱险房企范围大或过度下千里政府层级来展业的建筑国企,这类企业主要依赖短期再融资,流动性可能相对垂危。基于此,咱们以为,关于经济强省、政府形势多且打算质地相对较好的省属建工,不错要点挖掘期限利差、品种利差和同层级国企利差。同期,“子母利差”不失为当下极具性价比的投资策略,尤其关于城投下属施工企业而言,信用天资高度绑定,城投发债子公司的标债出现本体性背约概率不大。同期,除了标债,投资者可关注经济强省建筑国企的ABS财富,罗致票息策略。此外,预测来岁,“降息”已成市集共鸣,相较于来往价值,建筑国企确立价值较高,投资者可遴荐高性价比建筑国企提前布局,获取“降息收益”。

城投债策略方面,收益率下行布景下可对短久期城投有一定下千里,较永远期依然提议关注相对高层级平台。下千里时需提防估值波动压力,同期着重提前兑付风险。2025年,城投债供给监管趋严趋势不改,举座供给较2024年臆想不会有昭着改善,需求依然较高,收益率下行趋势举座不改。信用基本面层面,化债布景下城投短期流动性将有缓解,债务兑付才调有进一步保险,臆想2025年城投公开债兑付风险极低。性价比层面,剩余期限1年内的信用债,不错辩论下千里至区县级或经济发达程度较低地区以厚增收益;对收益有条目的投资者,不错辩论拉永远期至3年期,投资基本面相对较好的非要点省份的市级或区县级平台;剩余久期3年以上债券投资提议仍以经济较发达地区的市级以上平台为主。从估值踏实性的角度辩论,本次回调中,要点省份和永远期的波动较大,相干债券的投资可能需要提防净值波动压力。此外,2025年城投债的提前兑付风险仍需提防,目下市集城投债估值举座较高,如溢价购入后刊行东说念主以面值提前兑付,投资东说念主可能承受一定损失。城投转型方面,多数退平台企业暂不宜与世俗城投辞别分析。从估值来看,退平台企业和同级别平台利差尚出现昭着差距。这有时是因为城投转型后,其主营业务主要连系于公用管事、产业园区、建筑施工、投资控股集团和房地产开荒等业务范围内,天然不像传统城投承担处所政府融资职能,然而主责依然波及处所政府基建、民生、开荒、投资等方面,与处所政府绑定依然较深,故短期内不宜将城投与退平台公司皆备辞别分析。

责编:陈玉尧 | 审核:李震 | 监审:万军伟AG真人百家乐官方